“Wenn so ein Unternehmen gerettet wird, passiert das meistens auf Kosten der Aktionäre”. Ich rolle vor Lachen, zumindest in Deutschland lief das anders. Also wer will, wer will, wer hat noch nicht…

Nach dem Zusammenbruch der Silicon Valley Bank (SVB) hat inzwischen auch die New Yorker Signature Bank den Gang in die Pleite angetreten. Die Bankenaufsichtsbehörden versuchen die Auswirkungen der Pleiten auf die Kunden zu minimieren. Signature-Kunden sollen alle ihre Einlagen zurückerhalten, einschließlich der Gelder, die über der Grenze von 250.000 US-Dollar für die staatliche Einlagensicherung liegen. Sowohl die versicherten als auch die nicht versicherten Kunden der Signature Bank können am heutigen Montag auf ihre gesamten Einlagen zugreifen, teilte die Aufsicht mit. Basis sei die gleiche Ausnahmeregelung für systemische Risiken, die den Kunden der Silicon Valley Bank zur Verfügung steht.

Die US-Finanzministerin Janet Yellen hat eine staatliche Rettung des Geldhauses SVB ausgeschlossen. In der Finanzkrise vor einigen Jahren sei die Regierung zwar auf diese Weise eingeschritten, sagte Yellen. “Das machen wir nicht noch einmal”, so Yellen in einem Interview mit dem Fernsehsender CBS. Sie verwies dabei auf Reformen, die seit der Finanzkrise umgesetzt worden seien. “Aber wir machen uns Sorgen um die Einleger und konzentrieren uns darauf, ihre Bedürfnisse zu erfüllen.” Na, ich bin gespannt wie lange das Löschwasser langt.

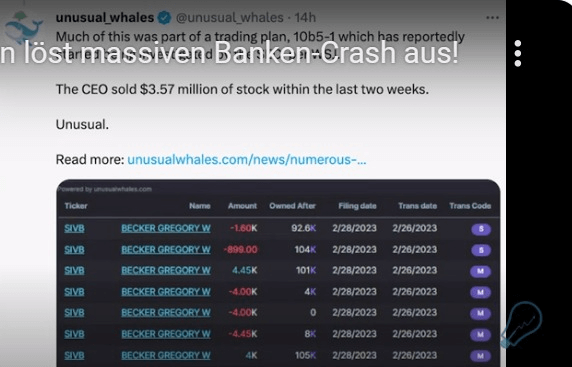

US-Staatsanleihen mit einer Restlaufzeit von 21 Jahren sanken zwischen März 2022 und März 2023 von 115 auf 85 Dollar, eine Folge der relativ schnellen Zinserhöhungen der FED binnen kurzer Zeit. Das bedeutet: Ein Anleger, der im März 2022 diese US-Staatsanleihe für 115 Dollar gekauft hat, sah innerhalb eines Jahres den Wert seines Depots um 24 Prozent schrumpfen. Genau so etwas passierte der Silicon Valley Bank, bei der die Kursverluste größer als das Eigenkapital sind. Besonders witzig, erst kürzlich zahlte noch die SVB Boni an das Management…

Auch die zweitgrößte US-Bank, Bank of America, ist in US-Anleihen investiert, schreibt das Wallstreet Journal. Es war für alle einsehbar und hat sich – für alle sichtbar – langsam aufgebaut. Warum sehen Investoren, Anleger, Finanzprofis über solche Entwicklungen hinweg und werden dann plötzlich überrascht?

Das Wall Street Journal weist in diesem Zusammenhang darauf hin, dass Bank of America, per 31.12.2022 ähnlich wie die Silicon Valley Bank unrealisierte Verluste in Höhe von 109 Milliarden US-Dollar auf die von ihr gehaltenen Anleihen in Höhe von 633 Milliarden US-Dollar auswies. Das entspricht 40 Prozent des Eigenkapitals von 270 Milliarden Dollar. Nun ja, bei SVB lagen halt die unrealisierten Verluste bei US-Anleihen inzwischen höher als das Eigenkapital. Das ist ja nur blöd, wenn dann Kunden kommen und ihre Gelder abziehen. Mal sehen, welche Banken nun noch in den Strudel der Vertrauenskrise geraten…

Durch weitere Zinsschritte der FED ist bei US-Anleihen noch kein Ende der Fahnenstange erreicht. Ich glaube übrigens, dass das Problem auch bei vielen europäischen Banken im Raum steht. Auch Kryptos sind, spätestens seit FTX, Silvergate und Signature Bank, kein sicherer Hafen mehr...

Nun brechen die Preise bei Büroimmobilien ein, nun kommt ein Riesen Ausfallszenario auf die Banken zu. Die Kreditkartenzinsen sind mit 20% auf dem höchsten Stand ever…

Antworten